LNG, Methanol, Ammoniak oder vielleicht doch irgendwann E-Fuels? Vor dieser Entscheidung stehen die deutschen Reeder, wenn es darum geht, mit welcher Antriebsalternative sie in die Zukunft starten wollen. Damit verbunden ist auch die Frage, wie viel von welchem Kraftstoff wann und wo für die maritime Wirtschaft verfügbar sein wird – und was das kostet. Fest steht nur eines: CO2-arme oder sogar kohlenstofffreie Kraftstoffe können erheblich zur Dekarbonisierung der Schifffahrt beitragen.

Festhalten an MGO und VLSFO

Allerdings setzen laut der Ende 2023 veröffentlichten PwC-Reederstudie ohnehin neun von zehn deutschen Reedereien unverändert auf den Einsatz von schwefelarmen Schiffsdieseln wie MGO (Marine Gasoil) und VLSFO (Very Low Sulphur Fuel Oil), also Heizöl mit sehr niedrigem Schwefelgehalt. Die Botschaft zwischen den Zeilen: Die Akzeptanz alternativer Treibstoffe ist zurückgegangen. Nur noch 58 Prozent der Reedereien planen, LNG (Liquefied Natural Gas) oder Wasserstoff zu nutzen.

Auch die Statistik der Klassifikationsgesellschaft DNV zeigt, dass der Einsatz alternativer Treibstoffe mit einem Anteil von insgesamt 0,67 Prozent – davon 0,51 LNG und 0,13 Prozent LPG (Liquefied Petroleum Gas) – bisher sehr gering ist. Doch das ändert sich: 2023 wurden insgesamt 298 Schiffe mit alternativen Antrieben bestellt – ein Plus von 8 Prozent im Vergleich zum Vorjahr. Damit liegt der Anteil alternativer Kraftstoffe bei den in den vergangenen zwölf Monaten abgeschlossenen Verträgen bereits bei 20 Prozent.

Alternativantriebe gefragt

Hier zeigt sich außerdem eine deutliche Verschiebung: 138 der bestellten Schiffe werden künftig mit Methanol betrieben, das ist ein enormer Zuwachs im Vergleich zum Vorjahr. 2022 wurden nur 35 Einheiten mit Methanolantrieb bestellt. Anders sieht die Entwicklung bei den Schiffen aus, die mit LNG-Antrieb geordert wurden. Waren es im Jahr 2022 noch 222 Einheiten, so sank die Zahl im vergangenen Jahr auf 130 Schiffe.

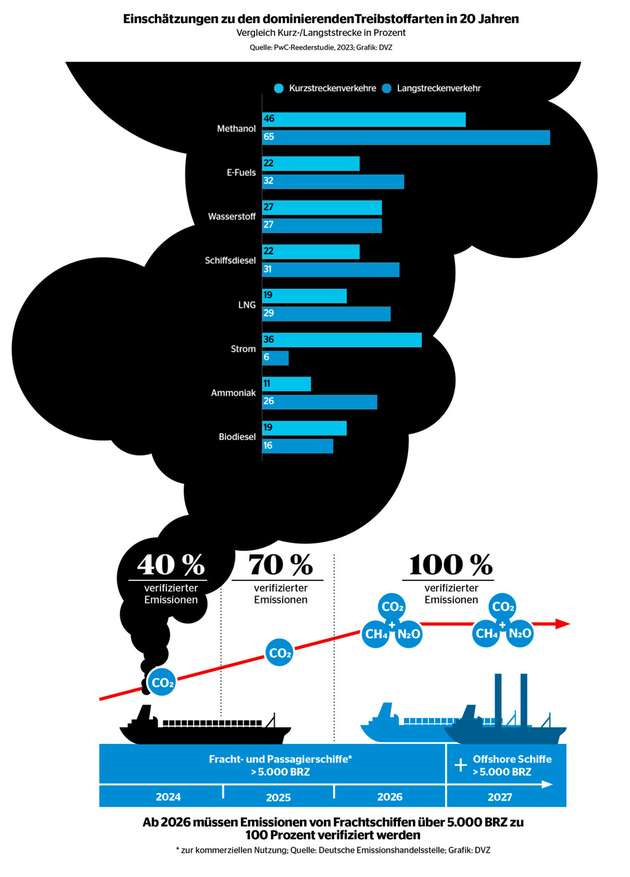

65 Prozent der Befragten der PwC-Reederstudie glauben, dass Methanol in 20 Jahren auf Langstrecken dominieren wird. Auch auf Kurzstrecken wird dem alternativen Kraftstoff Potenzial eingeräumt: 46 Prozent der Studienteilnehmer – vor allem kleinere und umsatzschwächere Reedereien – gehen davon aus, dass Methanol hier langfristig der vorherrschende Kraftstoff sein wird.

Betrachtet man jedoch ausschließlich die Neubauten, so zeigen die Zahlen von DNV ein anderes Bild. Dann liegt LNG an der Spitze. Der Grund: Ein erheblicher Teil der Methanolbestellungen entfiel auf Nachrüstungen. Im vergangenen Jahr wurde beim LNG-Antrieb auch die Marke von 1.000 Schiffen (ohne LNG-Tanker) überschritten. Darüber hinaus wurden die ersten 11 Aufträge für mit Ammoniak betriebene Schiffe erteilt, während Wasserstoff mit nur 5 Aufträgen weniger gefragt war als noch mit 18 im Vorjahr. „Es bleibt abzuwarten, ob sich dieser Trend 2024 fortsetzt“, so Martin Wold, Principal Consultant im Bereich Maritime Advisory von DNV. „Investitionen in Schiffe mit alternativen Treibstoffen wurden in den letzten drei Jahren stark durch den Boom beim Neubau von Containerschiffen und Autotransportern vorangetrieben.“

Methanol als Hoffnungsträger der Containerreedereien wie insbesondere CMA CGM, die hier das Orderbuch anführt, aber auch Maersk mit dem weltweit ersten methanoltauglichen Großcontainerschiff „Ane Maersk“ (16.000 TEU), das erst im Januar getauft wurde, könnte zudem in jüngster Zeit einen Dämpfer erhalten haben. Gingen Branchenvertreter wie der World Shipping Council (WSC) bisher von drei- bis viermal so hohen Kosten für grünes Methanol aus, könnten diese der Research-Abteilung der Reederei Peter Döhle zufolge mindestens sieben- bis achtmal so hoch sein wie der Marktpreis für VLSFO.

Unabhängig von den Kosten sei zudem noch fraglich, ob langfristig eine nennenswerte Verfügbarkeit für die Schifffahrt sichergestellt werden könne. So kommt die Hamburger Reederei nach Auswertung einer aktuellen Projektübersicht der Internationalen Energieagentur (IEA) zu Elektrolyseuren zu dem Ergebnis, dass bis zum Jahr 2030 weltweit nur 13 Projekte realisiert werden können, die aufgrund ihrer Leistung für die Schifffahrt interessant sind. Die Gesamtproduktion dieser Anlagen an grünem Wasserstoff belaufe sich voraussichtlich auf 4,8 Millionen Tonnen (VLSFO-Äquivalent) pro Jahr. Dem steht ein Treibstoffbedarf der Schifffahrt von weit über 200 M

Konkurrenz um Biokraftstoffe

Eine weitere Herausforderung bei Biomasse ist: Anders als bei Schweröl wird die Schifffahrt hier mit anderen Industriezweigen konkurrieren. Das dürfte die für die Branche verfügbare Menge erheblich reduzieren. Prognosen zufolge könnte in Europa etwa der Anteil der Biomassenachfrage bei der Stromerzeugung von 34 Prozent im Jahr 2015 auf 46 Prozent im Jahr 2050 steigen. Dies würde allein in der EU einen Gesamtbedarf von 4,5 Exajoules bedeuten.

Reedereien schließen daher zunehmend Verträge ab, um sich die Versorgung mit alternativen Kraftstoffen zu sichern. So hat Dampskibsselskabet Norden aus Dänemark im August vergangenen Jahres eine Minderheitsbeteiligung am dänisch-indischen Biokraftstoff-Scale-up Mash Makes erworben, und die Fairplay Towage Group hat mit dem Energieunternehmen Mabanaft im Oktober 2023 ein Memorandum of Understanding über die Wasserstoffversorgung der neuen Schlepper im Hamburger Hafen ab 2025 unterzeichnet.

Neue Kraftstoffpartner gewonnen

Nicht anders ist es bei den Containerreedereien. So will das Scale-up C2X, hinter dem die A.P. MØller Holding steht, bis 2030 als 3 Millionen Tonnen grünes Methanol pro Jahr mehr produzieren. CMA CGM hingegen hat Ende Januar mit dem Energieunternehmen Masdar aus den Vereinigten Arabischen Emiraten eine strategische Lieferpartnerschaft für grüne Kraftstoffe vereinbart.

Ähnliches gilt für Ammoniak, wo im November die norwegische Reederei Höegh Autoliners mit dem ebenfalls in Norwegen ansässigen Düngemittel- und Chemiekonzern Yara Clean Ammonia ein Lieferabkommen für die Bereitstellung von grünem Ammoniak abgeschlossen hat.

Die strategische Positionierung in Bezug auf alternative Kraftstoffe geht oft noch weiter: „Wir sind ‚energieunabhängig‘ und glauben fest an die Diversifizierung der Energiequellen für unsere Schiffe“, unterstrich Christine Cabau Woehrel, CMA CGM Group Executive Vice President, anlässlich der Vertragsunterzeichnung mit Masdar. „Dieser Ansatz erlaubt uns, viele Energielösungen zu erforschen und einzusetzen, sei es Biomethan, E-Methan, Flüssigerdgas (LNG), Wasserstoff, Elektrifizierung oder andere Alternativen.“ (ben)

Mitarbeit: Michael Hollmann